-

从事国家助学贷款业务多年,中国银行成都双流支行客户经理丁爱媛常常为一些毕业生感到惋惜。

这些毕业生大都是因为助学贷款还款逾期,留下了不良征信记录,之后在贷款买房、办信用卡等过程中遇到困难后,才来找银行寻求对策的。

丁爱媛注意到,很多毕业生并非恶意逾期或故意不还。他们所列举的逾期原因大多是小事,比如卡丢失了、忘记还了、附近没有银行网点等等。

“但这些都不是逾期的理由。”丁爱媛说,“银行在办理贷款手续及开展诚信宣讲教育的时候,都会提醒,并为学生们提供了相应的解决方案。”这位一线客户经理认为,归根到底还是毕业生对贷款还款及征信记录问题不够重视。

中国银行四川省分行提供的数据显示,从2008年至2017年9月,该行所办理的国家助学贷款不良率维持在4.12%至8.27%之间。这个数据的背后,有一批并非恶意逾期、却影响了征信记录的情形。

马大哈得不偿失

对于银行方面的困惑,在助学工作一线的四川大学学生资助管理中心(以下简称“资助中心”)老师董薇深有同感。根据她的经验,逾期的案例中,相当一部分是毕业生更换电话后,学校、银行都联系不上了,以至于无法接到催款的电话和信息。

她举例说,有一年的某个时间点,全校出现了500多个逾期情况,经过学校和银行的电话催款之后,逾期案例一下子降到了100多个。

经验显示,如果银行和学校的催款工作做得不好,逾期率就会高。而催款之后,逾期率就下降特别明显。董薇认为,这些学生并非恶意逾期。

西南交通大学学生资助管理中心贷款管理科科长谭春燕记得,曾有一位学生毕业多年后在北京买房,贷款时发现有不良征信记录,倒查后了解到,他时常出现其他方面的逾期还款。“这说明他本人没有重视。”

按照银行的统计口径,连续三期逾期还款将被列入不良率的数据。因此,一旦出现一次逾期情况,银行和高校双方会通过电话、短信等方式对毕业生进行提醒,以免影响学生的征信记录和银行的不良率。

丁爱媛曾遇到这样的案例,一些毕业生更换电话后没有及时告知银行,以至于没收到催款通知,自己也忘了还款,反而责怪银行没有尽到告知义务。

“遇到这种情况,我们感到遗憾。”丁爱媛说,“事实上,在国家助学贷款方面,银行很宽容。虽然在合同等文件中会说到公开信息、起诉等手段,但极少使用。”

一些客观因素影响了毕业生的还贷,比如就业不好导致经济条件没有改善。但谭春燕介绍说,针对这种情况,学校是有相关救助措施的,毕业生可以选择先还利息、三年之后再还本金的方式,这样可以大大减轻还贷压力。

“应该说,政策为学生还贷考虑得非常周到。”谭春燕说。

中国银行四川省分行个人金融部副总经理牟俏坦言,根据该行的监测,在个贷产品中,国家助学贷款的不良率一直相对偏高。“这反映出部分青年大学生的征信意识有待加强。”

还贷一直需要父母提醒?

自2004年正式在四川承办中央部属高校国家助学贷款业务以来,中国银行四川省分行累计向近18万名贫困大学生发放国家助学贷款近15亿元。今年1月至9月,该行累计面向近6000名在校贫困大学生发放国家助学贷款近5200万元。

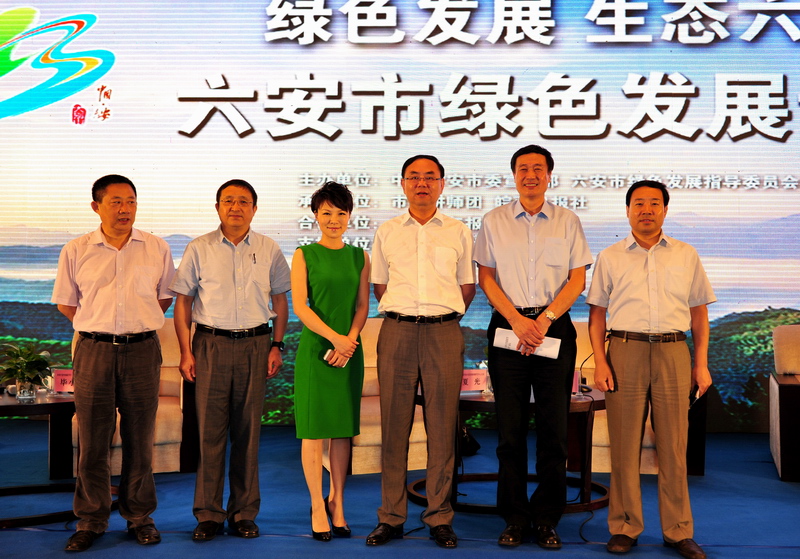

牟俏表示,中国银行四川省分行始终本着高度的社会责任感,大力支持社会教育事业,帮助贫困大学生顺利完成学业。在此过程中,也有一些问题需要突破,主要表现在业务宣传、政策宣讲、学生申请、贷中维护、贷后催收各环节,特别是在征信教育方面,银行和高校双方还有不少工作要做。

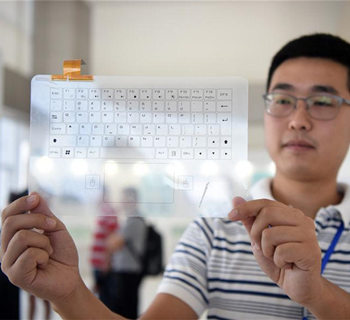

一些高校已经在此方面开始了探索。比如电子科技大学采用自有技术对学生群体进行大数据分析,对贫困生的身份进行筛选、甄别,使真正需要帮助的大学生群体被纳入资助体系。

一些高校则通过大量细致、繁琐的工作,开展贷中维护和贷后催收工作。2003年首批贷款毕业生开始进入还贷期,考虑到个别学生毕业后遇到工作和身体等方面的困难,西南交大专门拨付150万经费成立贷款风险补偿金,用于帮助暂时还贷困难的学生,为其偿还或垫付全部或部分贷款,缓解了学生的经济困难,也保护了学生的信用记录。基于此,2003年和2004年,该校连续两年实现还贷率100%。

多位受访的高校和银行人士对中国青年报·中青在线记者表示,比较生源地(父母居住地)贷款和校园地贷款两种资助方式,前者的不良率普遍较低。

有鉴于此,西南交通大学已经开始逐渐缩小本科生的校园地贷款的比例,把资助工作的重心转向生源地贷款。

数据显示,今年,西南交通大学约3300多名受助学生享受的是生源地贷款,只有200多名学生是校园地贷款。而去年,该校享受校园地贷款的学生人数是2100多人。

该校资助中心贷款管理科科长谭春燕说,数据的变化跟今年生源地贷款政策进一步放开有关。同时,基于实际情况证明,生源地贷款的还款情况好于校园地贷款。

她分析认为,原因是校园地贷款没有担保人,而生源地贷款中,学生及其父母是共同借贷人,还贷相对更有保障。因此,学校鼓励学生申请生源地贷款。

养成按期还款的习惯

不过,银行和高校有关人士认为,无论从数据还是个案观察,绝大多数的大学生珍视自己的信用记录。

四川大学华西公共卫生学院毕业生黄洪云回忆说,2006年毕业时收入不高,每个月除了基本生活支出外,不敢有其他开销,住宿的地方是单位提供的旧办公室。省吃俭用,“有点钱就存起来”,就是为了能按时还贷。

他在毕业后第二年就还清了助学贷款。黄洪云说,如果当年没有助学贷款,自己可能上大学都成问题,因此始终怀着感恩的心。

同为川大校友的冯晓奎也在工作初期“取消了日常不必要的开支,每月优先安排还贷”。他说,助学贷款是信用贷款,按时还款就是珍视个人信用,是“立人之本”。

长期以来,川大资助中心把诚信宣讲教育当做国家助学贷款工作中的重要部分,融入入学、放贷、还贷等各个环节,培养学生的信用意识。

黄洪云曾在资助中心当过学生助理。他说,自己亲历过学校的诚信教育,认为按期还款是“天大的事”,毕业后也把还款列为生活中的“第一要务”。

更多的时候,民间有借有还的朴素道理,支撑着青年及其家庭坚守信用的底线。

中国银行四川省分行个人金融部产品经理姜瑶记得,曾有一位罹患了重度疾病的毕业生,家徒四壁,毕业后无力还款,直到银行按照呆坏账进行了销账处理。

“没想到多年后,毕业生的父亲给银行写了一封信解释了未能还款的原因,随信寄来了1000多元钱。他在信中表示,这都是从亲朋好友那里借的钱,虽然不足以还清贷款,但自己尽了最大的努力。”姜瑶回忆说。

“信用的问题,要防微杜渐。”丁爱媛感叹说。她希望那些在诚信宣讲教育时玩手机的同学们抬起头来,不要不把信用问题当回事,要认真地对待。

正如西南交大资助中心谭春燕老师所言:一个良好的信用记录,应是人生的“标配”。

【责任编辑:黄易清】 -

相关文章

- 热点新闻更多>>

-

- 习近平致信祝贺首届“南南人权论坛”开幕

- 习近平:中国开放的大门只会越开越大【专题】

- 开放创新的中国为世界经济添动力

- 让更多青年成为青年信用体系建设的受益者

- 让思想的光芒,洒向每一寸土地

- 这个会连办四年了,习近平用的最多的词是“共同”

- 使命,复兴的道路开启新征程

- 习近平向2017年广州《财富》全球论坛致贺信【专题】

- 应习近平邀请 韩国总统将访华

- 习近平会见加拿大总理特鲁多

- 习近平向2017年广州《财富》全球论坛致贺信【专题】

- 中国发展给世界创造更多机遇

- “习主席致信祝贺世界互联网大会”漫评【专题】

- 习近平会见加拿大总理特鲁多

- 习近平接受韩国等11国新任驻华大使递交国书

- 团中央学十九大精神出实招、动真格

- 全球互联网治理变革 习近平贺信给出中国方案

- 学习!关于互联网,习近平给出的20条重要论断

- 习近平贺信引中外嘉宾热议:让我们的共同家园更加美好

- 领航,思想的力量开辟新时代